文章来源:执牛耳传媒(id:zhiniuermedia)作者:执牛耳传媒

原文链接:中国十大互联网公司广告收入榜

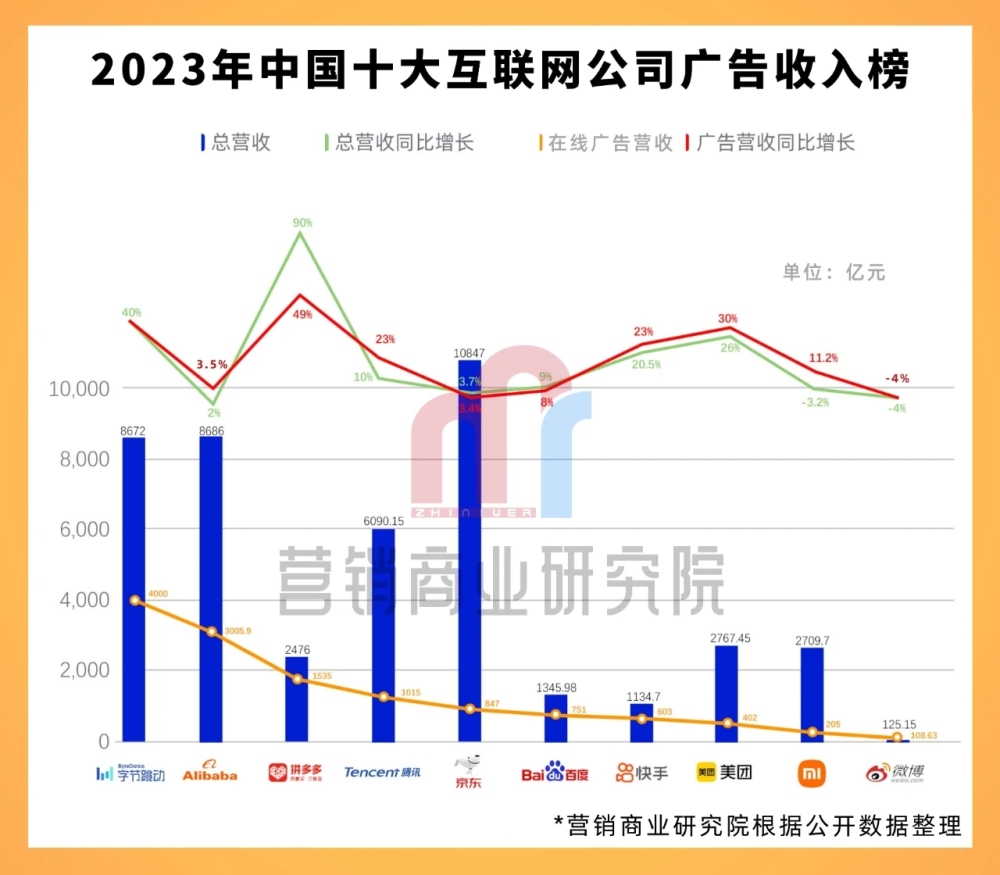

中国十大互联网公司2023总营收和广告营收情况,尘埃落定。

在这10家公司中,阿里巴巴和字节跳动分别以8686亿元、8672亿元的总营收居于前两位,腾讯总营收为6090亿元,居于第三(除去汇率换算波动因素)。从增速上看,拼多多以90%的同比增长一骑绝尘。小米和微博则以同比负增长亮相。

在线广告营收方面,字节跳动和阿里巴巴依旧居于前两位,分别为4000亿元和3005.9亿元。拼多多和腾讯均突破千亿关口。从同比增速看,拼多多和美团势头较猛,分别为49%和30%。微博的广告营收和去年比下降了4%,成为这十家互联网公司中唯一负增长的公司。

以下为中国十大互联网公司在2023年的全年营收,以及在线广告营收情况,具体如下:

01

字节跳动

字节跳动2023年营收1200 亿美元(约合人民币8672亿元),同比增长40%。

TikTok电商业务正成为字节跳动的增长引擎。电商广告是TikTok的主要广告收入来源。报告显示,2023上半年全球TikTok广告分布为电商广告77.9%,应用广告15.3%,游戏广告6.8%。在美国、英国等主要广告收入来源地,电商广告的收入占比甚至达到85%左右。

字节跳动在广告业务的布局如下:、

广告服务平台:在字节跳动的商业化变现中,广告服务平台巨量引擎扮演着重要角色。它为广告主提供了一系列广告产品和服务,帮助广告主实现精准营销和高效推广。

垂直流量和海外流量:字节跳动在广告资源方面进行了垂直流量和海外流量的布局。通过推出更多垂直领域的产品和加强海外市场的商业化,字节跳动扩大了其广告业务的覆盖范围和影响力。

技术资源变现:除了流量资源变现,字节跳动还通过技术资源变现来增强广告业务的竞争力。例如,通过火山引擎等技术平台,字节跳动为B端客户提供技术产品和服务,进一步提升广告业务的效率和效果。

02

阿里巴巴

在2023财年中,阿里巴巴总营收为8686亿元,同比增长2%。

阿里巴巴的广告营收主要来源于其核心业务板块:中国零售市场,包括淘宝、天猫等平台,这些平台通过广告服务为商家提供商品推广和品牌曝光的机会;国际零售市场,包括AliExpress、Lazada等,为全球商家提供广告服务,帮助他们触达更广泛的消费者群体;阿里云,通过提供云计算服务和数据解决方案,阿里云也为广告业务提供了技术支持和平台。

阿里巴巴对广告业务的布局如下:

阿里巴巴致力于通过技术创新增强广告业务的竞争力和收入潜力,比如,通过不断优化广告产品和服务,以及利用AI技术提升广告效率和效果。阿里巴巴在“通义千问”大模型上持续升级,提升业务能力。在商家运营变现平台阿里妈妈和广告投放平台万相台无界版上都应用上了AI技术和服务,以提高广告的精准推荐。

在跨平台整合方面,阿里巴巴通过整合旗下多个平台的广告资源,为广告主提供一站式的广告国际化战略。随着阿里巴巴在全球市场的扩张,其广告业务也在逐步国际化,通过海外平台和合作,吸引更多全球品牌和商家。

03

拼多多

拼多多2023年全年营收为2476亿元人民币,同比增长90%。在线营销服务(含其他收入)为1535亿元人民币,同比增长了49%。

拼多多的在线营销服务是其广告营收的主要来源之一,这包括了商家为了提高商品曝光度和销量而支付的各种广告费用。虽然交易服务收入并不直接等同于广告营收,但它的增长也反映了平台整体交易活跃度的提升,间接推动了广告业务的增长。

拼多多对广告业务的布局如下:

商业化产品矩阵:拼多多的商业化产品主要分为商品推广、店铺推广和活动推广三个大方向。其中,标准推广和全站推广是两个具有特色的产品系列,对广告收入增长起到了重要作用。

标准推广是拼多多商品推广中的一个产品系列,它将原本的多多搜索和多多场景合并升级,提供针对商品的广告营销工具。

全站推广:这是拼多多推出的一款面向全平台流量的产品,它覆盖了拼多多全平台的免费流量,并通过CPM计费模式进一步提升平台的商业化变现效率。全站推广允许广告主为商品购买全平台的流量,并以全平台成交的GMV来计算ROI,这种模式对于中小商家尤其有吸引力。

货币化率提升:拼多多的广告货币化率在2023年Q2达到了4.4%,远超行业其他电商平台,这表明平台上更多的流量被用于商业化,商家可以获得的免费流量减少,从而推动广告收入的增长。

拼多多通过不断创新和优化其广告产品矩阵,以及提升货币化率等措施,成功推动了广告收入的快速增长。通过标准推广和全站推广等产品的推出,拼多多不仅提高了广告业务的效率,也为平台上的商家提供了更多的营销机会,从而实现了广告收入的大幅提升。

04

腾讯

腾讯在2023年实现了6090.15亿元的总营收,同比增长10%。

腾讯广告营收来源主要有:微信及WeChat的合并月活跃账户数进一步增加,用户参与度的提升带动了视频号、小程序、小游戏、微信搜索等产品线的蓬勃发展,为腾讯带来了新一轮高质量增长;腾讯为视频号创作者提供了更多的变现支持,如促进直播带货,以及将创作者与品牌进行营销活动的匹配;微信搜索广告也实现了同比数倍收入增长。

腾讯在广告业务上的布局体现在如下方面:

技术创新:腾讯通过升级AI广告技术平台,提升了广告的精准推荐能力,带动了广告业务的增长。

AI大模型应用:腾讯混元自去年9月推出后,功能持续拓展,包括文生图、文生视频等,能力位列国内第一梯队。目前,腾讯混元已在内部400多个业务中进行内测,并在外部多个行业中得到应用。

平台开放生态:2024年1月,腾讯广告正式发布全新营销科学体系——腾讯广告如翼。作为基于腾讯全链路营销生态,腾讯广告如翼提供营销决策及科学化度量的数据产品,整合腾讯生态全场景、全内容、全场域,能更深度、更高效地提升品牌主对营销的科学度量。

05

京东

京东2023年全年营收10847亿元人民币,同比增长3.7%。

广告服务是京东收入的重要组成部分之一,广告营收的来源主要有:作为京东的核心业务,京东零售平台为商家提供广告服务,包括但不限于搜索广告、品牌旗舰店广告等;随着京东物流服务的扩展,为合作伙伴提供物流解决方案的同时,也可能涉及到相关的广告和促销服务;京东为PLUS会员提供的增值服务中包含广告位,为品牌和商家提供曝光机会。

京东通过其电商平台和物流网络,结合全渠道营销策略和数智化技术,不断提升广告业务的效率和效果,从而推动广告收入的增长。同时,京东也在积极探索新的广告业务增长点,以实现广告业务的长期可持续发展。京东在广告业务上的布局体现在如下方面:

全渠道营销平台:京东致力于搭建生态型的流量体系,通过与微信、抖音、快手、百度等流量生态合作伙伴的合作,形成全渠道营销平台,为广告主提供更多便利实现与用户的交互和沟通。

JD GOAL品牌用户模型:京东发布了业内第一个用大数据驱动的用户运营方法论“JD GOAL”,帮助品牌更有效地选择精准用户,实现用户运营和增长。

线下广告布局:京东加大对线下全域广告的布局,其线下营销产品京屏果覆盖了广泛的城市和场景,利用京东的数据能力实现精准选点和有效沟通。此外,京东小时购与超过40万家实体门店合作,构筑了“幸福三公里”即时零售生态圈,这可能涉及到本地广告和促销活动,为广告业务带来新的增长点。

数智化营销产品与技术升级:京东推出数坊DataLab、CDP数据管理平台、JD MTA多触点归因和CLV模型等产品和技术后,不断发力,提升广告主的运营效率和全渠道生意增长。

06

百度

百度在2023年的总营收达到了1346亿元人民币,同比增长9%。在线营销收入为751亿元人民币,同比增长8%。这部分收入构成了百度广告营收的主要部分。

百度的广告营收主要来源于:作为百度的传统强项,搜索广告一直是百度广告收入的主要来源;根据百度的财报,托管页占第四季度核心在线营销收入的51%,托管页在广告营收中占据了重要位置;百度通过不断优化和升级其移动生态产品,如百度App等,增强用户体验和用户粘性,从而提升广告收入。

百度在广告业务上的布局体现在如下方面:

AI原生化重构:百度推进旗下产品和服务的“AI原生化重构”,推出了如百度新搜索、百度新文库、文心一言App等AI原生应用,以及轻舸、品牌智能体等AI营销工具,这些工具和应用有助于提升广告的精准投放和转化效率。

大模型商业化:百度通过文心大模型等AI技术,为广告业务带来增量收入。百度智能云去年四季度总营收中有约6.6亿元的增量收入来自于大模型技术。

商家智能体:百度依托生成式AI打造了商家智能体,已有约4000个商家使用该产品,涵盖教育、旅游、汽车等行业,这有助于百度在广告领域提供更加个性化和高效的解决方案。

广告业务多元化:百度在广告业务上进行了多元化布局,除了传统的搜索广告外,还通过智能云、智能交通等B端业务拓展广告收入来源。

07

快手

快手在2023年的总营收达到了1135亿元人民币,同比增长20.5%。快手的广告营收主要来源于以下几个业务板块:

线上营销服务,是快手广告营收的主要来源,包括内循环和外循环广告。内循环广告是指入住快手平台的商家为获取更多曝光而采取的广告投放,而外循环广告是指广告主直接在快手平台投放品牌广告和效果广告;快手在短剧业务上取得了重大突破,短剧日均付费用户规模增加超3倍,短剧的突破性进展也让四季度广告招商收入环比提升了6倍。

快手的电商业务也对广告营收有所贡献,尤其是在电商“全站推广”产品方面,通过上线投中诊断、投后复盘和素材实时分析等新功能,进一步帮助商家更好地联动全站流量,从而最大化全站商品交易总额。

快手在广告业务上的布局体现在如下方面:

产品创新:快手通过推出新的营销工具和产品,如“全站推广”产品,以及智能化托管产品,推动广告消耗金额的增长。

短剧业务发展:快手加强了短剧内容的生产和推广,通过短剧吸引用户和广告主,提升广告收入。

电商业务协同:快手利用其强大的电商业务,通过电商活动和促销推广,增加广告主的曝光机会,提高广告效率。

本地生活服务:快手还在本地生活服务领域进行了布局,通过磁力本地推等产品,吸引本地商家进行广告投放,从而增加广告营收。

08

美团

美团在2023年的总营收达到了2767亿元人民币,同比增长26%。广告营收是美团收入的重要组成部分,尤其是在其核心本地商业领域。

美团的广告营收主要来源于:外卖业务通过连接活跃商户和广大用户,为广告主提供了丰富的曝光机会。美团的即时配送服务覆盖了广泛的商品类别,为广告主提供了更多的营销渠道;美团的到店及酒旅业务通过节假日预订量的增长,为相关行业的广告主提供了有效的推广平台;美团闪购连接了数百万本地零售商、品牌与消费者,订单量的增长为广告营收贡献了显著的份额。

美团在广告业务上的布局体现在如下方面:

技术创新:美团持续加大对科技研发的投入,如无人机配送等。无人机配送在2023年超22万单,研发投入212亿元创新高。这些创新服务不仅提升了用户体验,也为广告主提供了新的营销工具。

商户合作:美团通过降低服务门槛,吸引了更多的中小型商户进行广告投放,扩大了广告业务的覆盖范围。

多元化营销活动:美团通过举办如“神券节”等月度营销活动,为品牌发布新品提供了重要场合,增加了广告收入。

本地生活服务拓展:美团不断拓展本地生活服务领域,如直播频道的构建,为用户和商户创造了更多互动和交易的机会,同时也为广告业务带来了新的增长点。

09

小米

小米集团在2023年实现了总收入2709亿元,同比增长-3.2%。

小米的广告营收主要来源于:智能手机业务通过广告展示和推广,为广告主提供了丰富的曝光机会;小米的IoT平台连接了大量智能设备,为广告主提供了新的营销渠道和用户接触点;小米的互联网服务业务包括广告业务和游戏业务,其中广告业务通过提升平台效率和内容自主分发能力,实现了收入的大幅增长。

小米在广告业务上的布局体现在如下方面:

平台优化:小米通过提升平台效率和内容自主分发能力,增强了广告业务的吸引力和用户基础。

技术创新:小米在操作系统、新能源汽车、人工智能、机器人、移动影像等相关领域的研发投入,为广告业务提供了技术支持和创新可能,不断提升广告业务的效率和效果。

用户增长:小米AIoT平台已连接设备数的增长以及米家APP月活跃用户数的增长,为广告业务提供了更大的用户基础和更精准的投放目标。

多元化布局:小米的多元化产品线和业务领域,如智能家电、平板产品等,为广告主提供了多样化的广告投放选择,更广泛的营销渠道和更精准的用户接触点。

10

微博

微博2023年全年营收17.6亿美元(约125亿元),同比增长-4%。

微博广告营收主要来源于:微博作为社交媒体平台,拥有大量品牌广告主,这些广告主在微博上进行品牌推广和营销活动;微博提供的效果广告服务,如微博推广、微任务等,帮助广告主实现精准营销和效果转化;微博加强了对数码、汽车、游戏、医疗、美妆、运动、旅游等垂直领域的内容生态发展,通过流量倾斜和金橙V认证体系扶持优质创作者,提高垂直领域内容在平台流量的结构占比,从而吸引相关行业的广告投放。

微博在广告业务上的布局体现在以下方面:

内容生态建设:微博通过加强与优秀IP的共生互促,形成了良性的文艺生态,同时将数码、汽车、游戏、医疗、美妆、运动、旅游等垂直领域作为产品运营的重点,加强了这些领域的内容生态发展。微博对垂直领域给予流量倾斜,提高了垂直领域内容在平台流量的结构占比。

金橙V认证体系:微博推出了金橙V认证体系,并进行全面升级。这一体系对垂直领域的优质创作者进行扶持,提高创作者的活跃度。这一体系的推出,也帮助解决了金橙V博主的商业变现能力,使得博主广告收入中,金橙V博主的收入比例提升明显。

垂直领域流量增长:微博在垂直领域的整体流量实现了明显增长,日均垂直热搜流量环比增长29%,垂直领域内容热搜占比超过20%。尤其在数码、汽车、医疗健康和美妆等领域,微博通过各种策略和合作,实现了流量和用户互动量的同环比双位数增长。

微博增强了平台的内容生态和用户活跃度,在广告市场上保持了核心竞争力,实现了广告业务的稳健增长。

来源:执牛耳

HAO-AD

HAO-AD